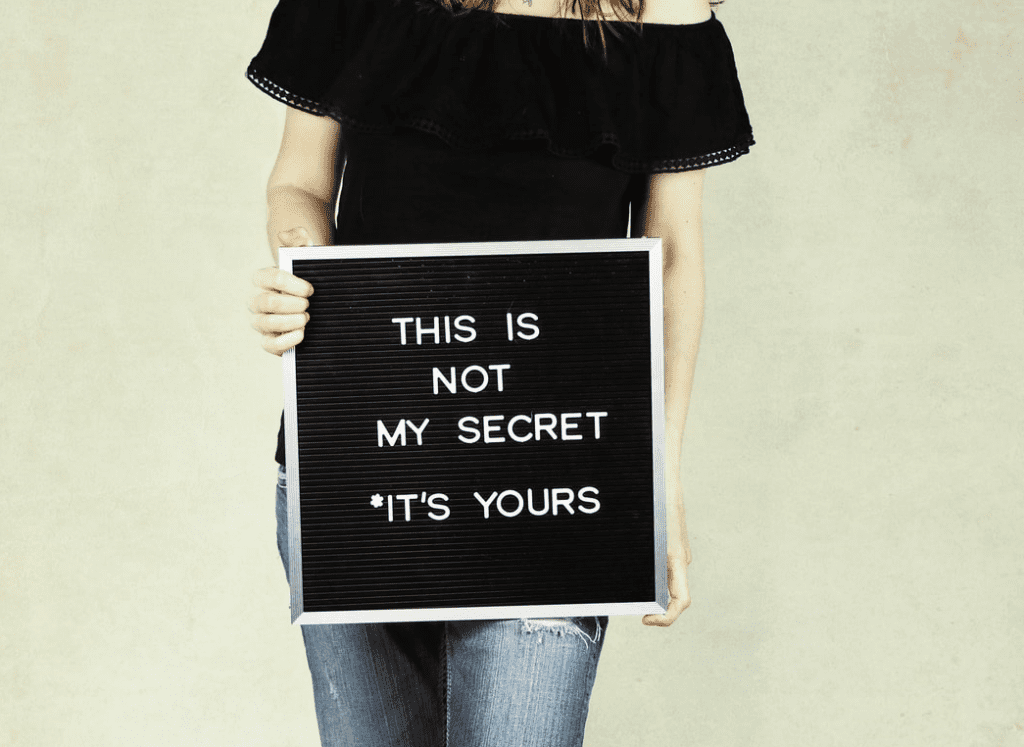

Let op: de fiscale geheimhoudingsplicht geldt niet voor u!

Alle pagina's gelinkt aan

Artikel 53 van de Algemene wet inzake rijksbelastingen (hierna: AWR) biedt de belastinginspecteur de mogelijkheid om bij u informatie op te vragen die voor de belastingheffing van derden van belang kan zijn. In het fiscale spraakgebruik noemt men dit het ‘derdenonderzoek’. Dit onderzoek wordt bijvoorbeeld uitgevoerd als de Belastingdienst wil controleren of het tuinonderhoud dat uw klant onder de zakelijke kosten heeft geboekt, wel aan diens zaak ten goede zijn gekomen en niet aan zijn eigen woning.

Als de Belastingdienst een derdenonderzoek bij u wil instellen, ontvangt u meestal een schriftelijke aankondiging. In die brief wordt u standaard gewezen op de fiscale geheimhoudingsplicht zoals genoemd in artikel 67 AWR. Daarmee wordt gesuggereerd dat de geheimhoudingsplicht voor u geldt en dat u tegenover uw klant moet zwijgen over het onderzoek dat bij u plaatsvindt. Zeker als u een goede klantrelatie hebt kan dat tot ongemakkelijke situaties leiden. Het is immers heel goed mogelijk dat de klant uw stilzwijgen opvat als een gebrek aan solidariteit. Maar laat u zich niet van de wijs brengen want de geheimhoudingsplicht geldt niet voor administratieplichtigen en dus ook niet voor u. Meestal gaat het om bangmakerij. Die heeft een reden want de Belastingdienst confronteert uw klant liever onverhoeds met vragen over het tuinonderhoud dan een belastingplichtige te treffen die zijn praatje al paraat heeft.

Wie is aan geheimhouding onderworpen ex artikel 67 AWR?

De fiscale geheimhoudingsplicht is geregeld in artikel 67 AWR en luidt als volgt:

‘Het is een ieder verboden hetgeen hem uit of in verband met enige werkzaamheid bij de uitvoering van de belastingwet over de persoon of zaken van een ander blijkt of wordt meegedeeld, verder bekend te maken dan noodzakelijk is voor de uitvoering van de belastingwet of voor de invordering van enige rijksbelasting als bedoeld in de Invorderingswet 1990 (geheimhoudingsplicht).’

Uitgangspunt van de wet is dus dat degene die aan de fiscale geheimhoudingsplicht is onderworpen verplicht is tot geheimhouding tegenover iedereen en alle informatie die bij de uitvoering van de belastingwet is verkregen.[i] Maar zoals gezegd geldt deze geheimhoudingsplicht niet voor u als administratieplichtige ondernemer. Onderstaand wordt dit nader toegelicht.

Op basis van de wettekst van artikel 67 AWR is ‘een ieder’ tot geheimhouding verplicht. Dat zou betekenen dat ook u verplicht bent tot geheimhouding. Als u de wettekst echter nauwkeuriger leest, blijkt dat het gaat om ‘een ieder’ die: ‘uit of in verband met enige werkzaamheid bij de uitvoering van de belastingwet’ informatie tot zich heeft gekregen.[ii] Dat is een aanzienlijke beperking van het ‘een ieder’ in de zin van iedereen. Om onder de fiscale geheimhoudingsplicht te vallen moet u dus informatie hebben gekregen uit of in verband met een werkzaamheid bij de uitvoering van de belastingwet. Maar niet iedere Nederlander is betrokken bij de uitvoering van de belastingwet. Dat is de taak van de Belastingdienst.[iii] Zo blijkt onder meer uit artikel 3, tweede lid, AWR jo. artikel 2, eerste lid, Uitvoeringsregeling Belastingdienst 2003.[iv] In die bepalingen staat dat er een rijksbelastingdienst is onder de naam Belastingdienst die de heffing en invordering van rijksbelastingen voor zijn rekening neemt.[v] U bent als administratieplichtige weliswaar onderworpen aan de verplichtingen die voortvloeien uit de belastingwet maar u voert die wet niet uit.

Bovendien blijkt uit de wetsgeschiedenis van de fiscale geheimhoudingplicht dat de wetgever niet zo’n ruim bereik voor ogen stond als de Belastingdienst doet laten vermoeden. Tijdens de parlementaire behandeling van de Wet Vermogensbelasting 1892 – waar artikel 67 AWR aan is ontleend – is namelijk inhoudelijk gediscussieerd over de vraag op wie de geheimhouding betrekking had.[vi] Dat leidde tot een onderverdeling in drie categorieën die in de Wet Inkomstenbelasting 1914 definitief gestalte kreeg. De geheimhoudingsplicht is vervolgens overgenomen in de AWR waarbij geen inhoudelijke wijziging werd beoogd.[vii] Bij de herziening van artikel 67 AWR in 2008 werd de tekst gemoderniseerd maar werd evenmin een inhoudelijke wijziging beoogd.[viii] De drie categorieën geheimhoudingsplichtigen – die aan de orde zijn gekomen tijdens de parlementaire behandeling van de Wet Vermogensbelasting 1892 – gelden dus nog steeds voor de toepassing van artikel 67 AWR. Het gaat om de volgende categorieën:

- Bij de uitvoering van de belastingwet betrokken ambtenaren c.s.;

- Bij de uitvoering van de belastingwet ingeschakelde deskundigen derden, en;

- Niet bij de uitvoering van de belastingwet betrokken ambtsdragers.

Van der Sar komt in zijn proefschrift over de fiscale geheimhoudingsplicht tot de conclusie dat op basis van wets- en rechtshistorische interpretatie niet kan worden gezegd dat administratieplichtigen kunnen worden geschaard onder één van de drie categorieën.[ix] Dat zou overigens ook erg vreemd zijn. Blijkens de memorie van toelichting is de fiscale geheimhoudingsplicht namelijk in het leven geroepen om te voorkomen dat belastingplichtigen geen gegevens verstrekken aan de Belastingdienst uit de angst dat de Belastingdienst die gegevens vervolgens voor een ander doel worden gebruikt dan voor een juiste belastingheffing.[x] Hieruit kan worden afgeleid dat de wetgever een geheimhoudingsplicht in het leven heeft geroepen voor specifiek de Belastingdienst en dus niet voor willekeurige derden.[xi]

Geheimhouding geldt wel voor een strafrechtelijk onderzoek

Wanneer de Belastingdienst een derdenonderzoek bij u uitvoert hoeft u tegenover uw klant dus niet te zwijgen over dit onderzoek. Dit is anders wanneer de officier van justitie op grond van artikel 126nd Wetboek van Strafvordering in het belang van een strafrechtelijk onderzoek gegevens bij u vordert. In dat geval vereist artikel 126bb, vijfde lid, Wetboek van Strafvordering namelijk dat u in het belang van het onderzoek geheimhouding in acht neemt tegenover iedereen, dus ook uw klant, en omtrent alles dat u terzake van de vordering bekend is geworden.

Conclusie

Bij de uitvoering van controlerende bevoegdheden kan ik mij voorstellen dat de Belastingdienst er een belang bij kan hebben om heimelijk onderzoek te kunnen doen. De huidige wetgeving biedt op dit moment echter simpelweg niet de mogelijkheid om in dat kader geheimhouding op te leggen aan administratieplichtigen. Dat maakt het werk van de Belastingdienst misschien lastiger maar er kan geen geheimhoudingsplicht bestaan zonder een wettelijke grondslag. De Belastingdienst moet zich dan ook onthouden van intimiderende mededelingen. De wet bepaalt de spelregels, niet de Belastingdienst!

Heeft de Belastingdienst bij u een derdenonderzoek aangekondigd en heeft u er – om wat voor reden dan ook – belang bij om de ander hierover in kennis te stellen, neem dan contact op met een van onze advocaten.

[i] B.M. van der Sar, Fiscale geheimhoudingsplicht: art. 67 AWR ontrafeld, Deventer: Kluwer 2021, p. 71.

[ii] B.M. van der Sar, Fiscale geheimhoudingsplicht: art. 67 AWR ontrafeld, Deventer: Kluwer 2021, p. 71.

[iii] B.M. van der Sar, Fiscale geheimhoudingsplicht: art. 67 AWR ontrafeld, Deventer: Kluwer 2021, p. 71.

[iv] B.M. van der Sar, Fiscale geheimhoudingsplicht: art. 67 AWR ontrafeld, Deventer: Kluwer 2021, p. 71.

[v] B.M. van der Sar, Fiscale geheimhoudingsplicht: art. 67 AWR ontrafeld, Deventer: Kluwer 2021, p. 71.

[vi] Van Walsum 1900, p. 328 e.v., nrs. 497-499.

[vii] B.M. van der Sar, Fiscale geheimhoudingsplicht: art. 67 AWR ontrafeld, Deventer: Kluwer 2021, p. 73.

[viii] B.M. van der Sar, Fiscale geheimhoudingsplicht: art. 67 AWR ontrafeld, Deventer: Kluwer 2021, p. 73.

[ix] B.M. van der Sar, Fiscale geheimhoudingsplicht: art. 67 AWR ontrafeld, Deventer: Kluwer 2021, p. 73 en 189

[x] Kamerstukken II 2005/06, 30 322, nr. 3, p. 19; Inmiddels bestaan op deze regeling al behoorlijk wat uitzondering zoals de automatische uitwisseling van financiële gegevens volgens de Common Reporting Standard.

[xi] E.J.M. Rosier, De Belastingdienst als gluurder, TFB 2021/1-2.

Stuur een reactie naar de auteur